Una política reduccionista por parte de la FED traerá mayor presión a los mercados, acostumbrados ya al dinero barato: su mayor adicción.

El cuarto trimestre de 2021 parece haber sido el más difícil para las empresas en todo el mundo, pero destaca el desempeño de algunas compañías americanas que han tomado posturas conservadoras respecto a sus planes comerciales en este año, ya que esperan una reducción de ventas al menos en el primer periodo de 2022.

El cuarto trimestre de 2021 parece haber sido el más difícil para las empresas en todo el mundo, pero destaca el desempeño de algunas compañías americanas que han tomado posturas conservadoras respecto a sus planes comerciales en este año, ya que esperan una reducción de ventas al menos en el primer periodo de 2022.

Estas posturas se deben a que las empresas esperan que siga existiendo una reducción en el consumo debido al alza de precios que hemos visto en los últimos meses debido a la crisis inflacionaria que se vive en el mundo.

Puntos clave de la semana

Puntos clave de la semana

- Peloton anunció que pausará temporalmente su producción de bicicletas debido a la baja demanda y pierde más del 25% de su valor en bolsa. 20 de enero.

- Netflix presentó sus estados de resultados y mencionaron que el crecimiento de suscriptores se desacelerará sustancialmente en el primer trimestre de 2022 y pierde hasta un 25% de su valor en bolsa. 21 de enero.

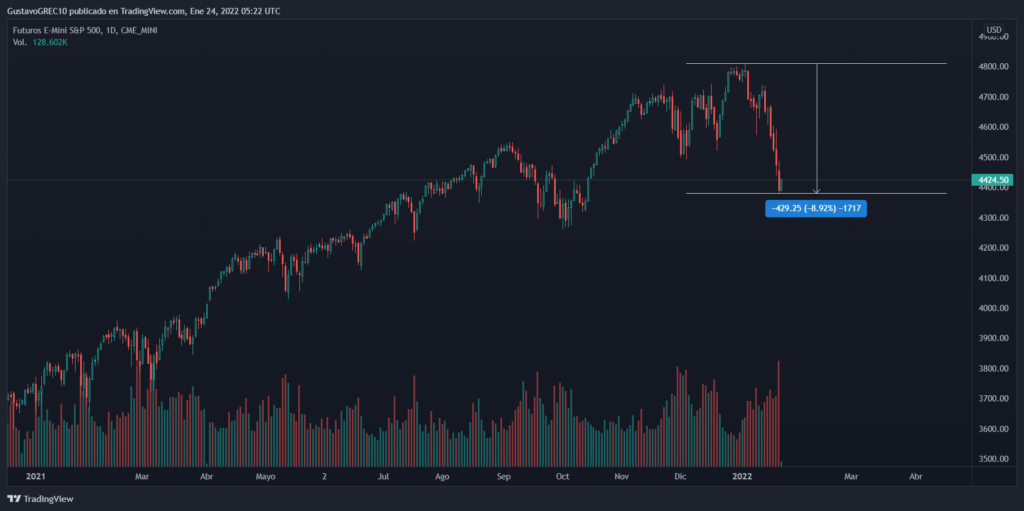

- Los futuros del S&P500 cierran la semana con una pérdida de 8.92% desde su máximo histórico.

Perspectiva

Las empresas deberán remar este año contra la influencia que está teniendo la inflación en las materias primas y las energías, que son principalmente estas las que desencadenan un ajuste al alza de los precios en las compañías productoras y de servicios. Y que finalmente, terminan tomando la decisión de trasladar ese precio al consumidor final.

Aunque hay analistas que esperan un ajuste en los niveles actuales de la inflación, creemos que este ajuste solo podrá ser sostenible si las decisiones de las principales instituciones monetarias del mundo van en el sentido correcto: reducción de estímulos monetarios. En el caso de la FED, el “tapering” deberá continuar y es inminente que haya alzas de tasas de interés este año para poder contener esta amenaza.

Aunque hay analistas que esperan un ajuste en los niveles actuales de la inflación, creemos que este ajuste solo podrá ser sostenible si las decisiones de las principales instituciones monetarias del mundo van en el sentido correcto: reducción de estímulos monetarios. En el caso de la FED, el “tapering” deberá continuar y es inminente que haya alzas de tasas de interés este año para poder contener esta amenaza.

El problema evidente es que una política monetaria reductiva por parte de la FED, traerá presión a los mercados financieros que estaban ya acostumbrados al dinero barato y esto ocasionará que sigamos viendo caídas en los índices accionarios.

La semana que terminó fue la peor para las bolsas desde marzo de 2020 y nos damos cuenta una vez más, de lo rápido que pueden salir del mercado los inversionistas ante la amenaza de perder a lo que se han vuelto adictos: dólares baratos.

La FED tendrá que decidir qué es lo que debe priorizar si atacar a la inflación subiendo tasas y acelerando el tapering o complacer a los mercados prolongando más estas decisiones.